—— THE NEWS ——

随着沙特单方面减产,消除了此前主要经济体经济放缓给油价带来的下行风险,组合投资者重新涌入石油市场。

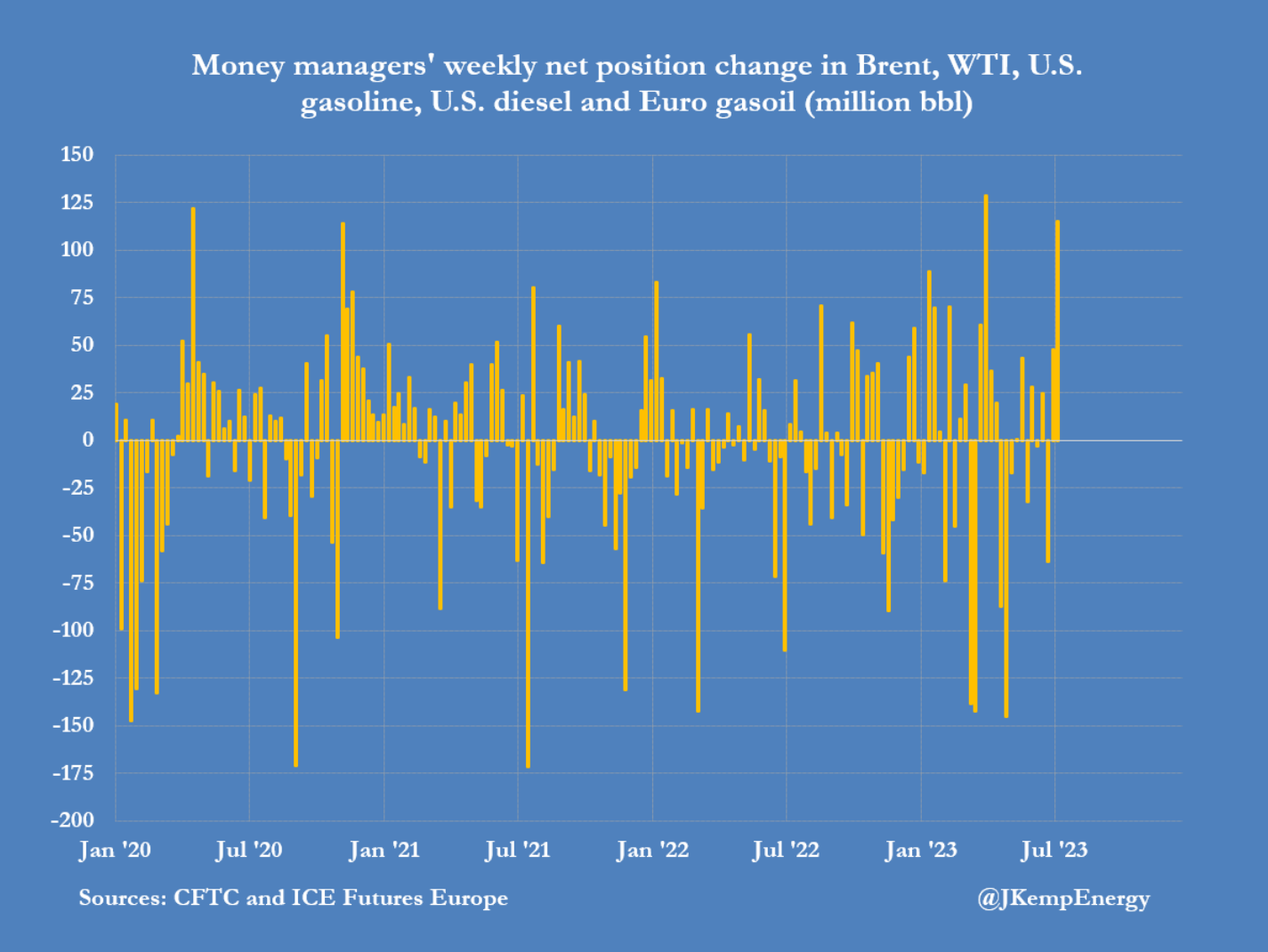

在截至7月11日的七天里,对冲基金和其他基金经理在六种最重要的石油期货和期权合约中买入了相当于1.15亿桶的原油。

这是过去10年来的最大增幅之一(为2013年以来539周中的第14大增幅),表明交易员对风险平衡的评估出现了重大调整。

空头回补推动原油买入

最近一周,基金是布伦特原油(+4800万桶)、WTI原油(+3300万桶)、欧洲汽油(+1700万桶)、美国汽油(+1200万桶)和美国柴油(+500万桶)的主要买家。

在所有六份合约中,基金在最近两周共购买了1.63亿桶原油,此前沙特将100万桶/日的减产协议延长了一个月。

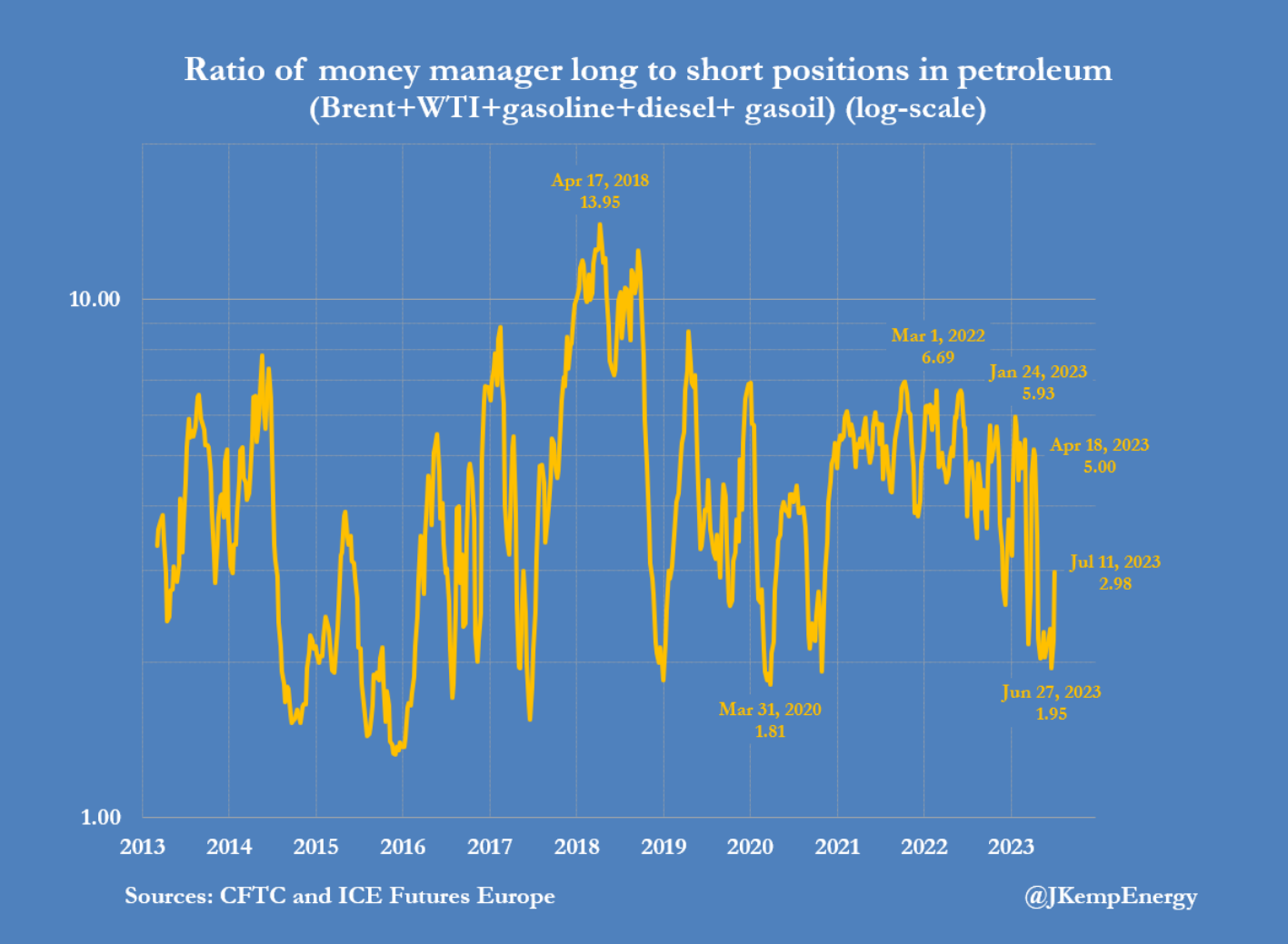

7月11日,总持仓量从6月27日的2.82亿桶(第5个百分位数)增加到4.45亿桶(2013年以来所有周的第24个百分位数)。

看涨的多头头寸与看跌的空头头寸的比率从1.95:1(第10个百分位)增加到2.98:1(第30百分位)。

增持的1.63亿桶原油中,持仓增加的主要是原油,增加了1.34亿桶,而成品油则增加了2900万桶。其中,空头头寸回补推动购买了7300万桶原油,而新的多头头寸则增加了8900万桶的持仓。

原油的空头回补与沙特延长减产具有一致性,都减少了经济增长放缓带来的价格下行风险。基金经理们还不看好油价前景,但此次减产缓和了6月底令市场承压的**悲观情绪。

天然气净多头头寸较一个月前涨近10倍

对冲基金和其他基金经理在截至7月11日的七天内购买了相当于1370亿立方英尺的与美国天然气价格挂钩的期货和期权。

最近五周基金都在买入,自6月6日以来共购买了8220亿立方英尺的天然气。

他们已经积累了7430亿立方英尺的净多头头寸(这是自2010年以来所有周度数据的第47个百分位),远高于6月6日的790亿立方英尺(第29个百分位)和1月31日的1061亿立方英尺(第7个百分位)。

基金经理们似乎预计美国国内市场未来会收紧,尽管目前还没有出现这种情况。

由于目前天然气实际价格一直处于自1990年以来底部十分之一的位置,同时活跃的石油和天然气钻井平台数量稳步下降,大多数交易员现在预计,2023-2024年冬季,天然气市场将趋紧。